Cách tính tiền lãi chậm nộp, trốn đóng BHXH, BHTN, BHYT

Hướng dẫn cách tính tiền lãi chậm nộp BHXH, BHYT, BHTN năm 2016. Cách tính tiền lãi trốn đóng (không đóng) Bảo hiểm xã hội, bảo hiểm thất nhiệp, bảo hiểm y tế theo Công văn 1379/BHXH-BT ngày 20/4/2016 của BHXH Việt Nam.

I. Cách tính lãi chậm đóng, truy thu BHXH, BHYT, BHTN:

1. Tính lãi chậm đóng BHXH, BHYT, BHTN

1.1. Đơn vị chậm đóng BHXH bắt buộc, BHYT, BHTN từ 30 ngày trở lên, kể từ ngày phải đóng theo quy định thì phải đóng số tiền lãi tính trên số tiền BHXH bắt buộc, BHYT, BHTN chưa đóng.

1.2. Phương thức tính lãi: ngày đầu hằng tháng.

1.3. Công thức tính lãi chậm đóng BHXH bắt buộc, BHYT, BHTN:

Lcđi = Pcđi x k (đồng) (1)

Trong đó:

* Lcđi: tiền lãi chậm đóng BHXH bắt buộc, BHYT, BHTN tính tại tháng i (đồng).

* Pcđi: số tiền BHXH, BHYT, BHTN chậm đóng quá thời hạn phải tính lãi tại tháng i (đồng), được xác định như sau:

Pcđi = Plki - Spsi (đồng) (2)

Trong đó:

Plki: tổng số tiền BHXH, BHYT, BHTN phải đóng lũy kế đến hết tháng trước liền kề tháng tính lãi i (không bao gồm số tiền lãi chậm đóng, lãi truy thu các kỳ trước còn nợ nếu có).

Spsi: số tiền BHXH, BHYT, BHTN phải đóng phát sinh chưa quá hạn phải nộp, xác định như sau:

+ Trường hợp đơn vị đóng theo phương thức hằng tháng: số tiền BHXH, BHYT, BHTN phải đóng phát sinh bằng số tiền phát sinh của tháng trước liền kề tháng tính lãi;

+ Trường hợp đơn vị đóng theo phương thức ba (03) tháng, sáu (06) tháng một lần: số tiền BHXH, BHYT, BHTN phải đóng phát sinh bằng tổng số tiền phải đóng phát sinh của các tháng trước liền kề tháng tính lãi chưa đến hạn phải đóng.

* k: lãi suất tính lãi chậm đóng tại thời điểm tính lãi (%), xác định như sau:

- Đối với BHXH bắt buộc, BHTN, k tính bằng 02 lần mức lãi suất đầu tư quỹ BHXH bình quân năm trước liền kề theo tháng do BHXH Việt Nam công bố.

- Đối với BHYT, k tính bằng bằng 02 lần mức lãi suất thị trường liên ngân hàng kỳ hạn 9 tháng tính theo tháng do Ngân hàng Nhà nước Việt Nam công bố trên Cổng Thông tin điện tử của Ngân hàng nhà nước Việt Nam năm trước liền kề. Trường hợp lãi suất liên ngân hàng năm trước liền kề không có kỳ hạn 9 tháng thì áp dụng theo mức lãi suất của kỳ hạn liền trước kỳ hạn 9 tháng.

Ví dụ 1: Tính lãi chậm đóng đối với đơn vị đóng BHXH, BHYT, BHTN theo phương thức đóng hàng tháng

Doanh nghiệp B đóng BHXH, BHYT, BHTN theo phương thức đóng hàng tháng. Tính đến hết tháng 02/2016 Doanh nghiệp nợ tiền đóng BHXH, BHTN là 200.000.000 đồng, nợ tiền đóng BHYT là 35.000.000 đồng; trong đó: số tiền phải đóng BHXH, BHTN phát sinh của tháng 2/2016 là 100.000.000 đồng, số tiền phải đóng BHYT phát sinh của tháng 2/2016 là 20.000.000 đồng. Giả sử mức lãi suất đầu tư quỹ BHXH, BHTN bình quân năm 2016 là 6,39%/năm; mức lãi suất liên ngân hàng kỳ hạn 9 tháng do Ngân hàng Nhà nước Việt Nam công bố là 6,5%/năm, thì lãi suất tính lãi chậm đóng BHXH, BHTN, BHYT như sau:

Lãi suất chậm đóng BHXH, BHTN kbhxh = 2 x 6,39%/12= 1,0650%

Lãi suất tính lãi chậm đóng BHYT kbhyt = 2 x 6,5%/12 = 1,0833%

Áp dụng công thức trên để tính lãi chậm đóng BHXH, BHYT, BHTN đối với Doanh nghiệp B tại thời điểm ngày 01/3/2016 như sau:

Tiền lãi chậm đóng BHXH, BHTN là 1.065.000 đồng [(200.000.000 đồng - 100.000.000 đồng) x 1,0650%]

Tiền lãi chậm đóng BHYT là 162.495 đồng [(35.000.000 đồng - 20.000.000 đồng) x 1,0833]

=> Tổng số tiền lãi chậm đóng BHXH, BHYT, BHTN phải thu đối với doanh nghiệp M tại thời điểm tháng 3/2016 là 1.227.495 đồng (1.065.000 đồng + 162.495 đồng).

Ví dụ 2: Tính lãi chậm đóng BHXH, BHYT, BHTN đối với đơn vị đóng theo phương thức đóng ba (03) tháng, hoặc sáu (06) tháng một lần một lần (để đơn giản, dưới đây nêu ví dụ tính lãi chậm đóng BHXH, BHTN. Việc tính lãi chậm đóng BHYT thực hiện tương tự).

Doanh nghiệp C đóng BHXH, BHYT, BHTN theo phương thức đóng ba (03) tháng một lần (tháng đầu tiên theo phương thức đóng từ tháng 01/2016). Tính đến hết tháng 5/2016 Doanh nghiệp C còn nợ tiền đóng BHXH, BHTN là 350.000.000 đồng, trong đó, số tiền phải đóng BHXH, BHTN phát sinh của tháng 4/2016 là 100.000.000 đồng, số tiền phải đóng BHXH, BHTN phát sinh của tháng 5/2016 là 110.000.000 đồng.

Tại thời điểm tháng 5/2016 và tháng 6/2016 tính lãi chậm đóng BHXH, BHTN đối với Doanh nghiệp C như sau:

Theo công thức (2), số tiền chậm đóng BHXH, BHTN phải tính lãi (Pcđ6) mỗi tháng (tháng 5/2016 và tháng 6/2016) là: 140.000.000 đồng (350.000.000 đồng - 100.000.000 đồng - 110.000.000 đồng);

Giả sử lãi suất tính lãi BHXH tính theo Ví dụ 1 là 1,0650%, theo công thức (1) tiền lãi chậm đóng BHXH, BHTN tại tháng 5/2016 và tháng 6/2016 (Lcđ6) mỗi tháng là 1.491.000 đồng (140.000.000 đồng x 1,0650%).

1.4. Số tiền lãi chậm đóng BHXH, BHYT, BHTN phải thu trong tháng, gồm: số tiền lãi chậm đóng lũy kế đến cuối tháng trước liền kề chuyển sang và số tiền lãi chậm đóng tính trên số tiền chậm đóng phát sinh trong tháng được xác định theo quy định tại Điểm 1.3 Mục này.

Ví dụ 3. Cũng Doanh nghiệp B nêu tại Ví dụ 1 trên, giả sử đến hết tháng 3/2016 vẫn không nộp BHXH, BHYT, BHTN (số tiền chuyển đóng là 0 đồng) thì sang tháng 4/2016, ngoài việc phải nộp tổng số tiền phải đóng BHXH, BHYT, BHTN đến hết tháng 02/2016 nêu trên là 235.000.000 đồng, tiền đóng BHXH, BHYT, BHTN phát sinh của tháng 3/2016 và tháng 4/2016 là 240.000.000 đồng, tiền lãi chậm đóng tính tại tháng 3/2016 là 1.227.495 đồng, Doanh nghiệp B còn phải nộp tiền lãi chậm đóng tính trên số tiền nợ lũy kế đến hết tháng 02/2016 là:

Tiền lãi chậm đóng BHXH, BHTN là 2.130.000 đồng (200.000.000 đồng x 1,0650%);

Tiền lãi chậm đóng BHYT là 379.155 đồng (35.000.000 đồng x 1,0833%);

Tổng tiền lãi chậm đóng là 2.509.155 đồng (2.130.000 đồng + 379.155 đồng);

Tổng số tiền phải nộp trong tháng 04/2016 (tiền nợ và tiền đóng BHXH, BHYT, BHTN phát sinh, tiền lãi chậm đóng còn nợ và tiền lãi phát sinh) là 478.736.650 đồng (475.000.000 đồng + 1.227.495 đồng + 2.509.155 đồng).

1.5. Hằng năm, trong thời hạn 15 ngày đầu của tháng 01, BHXH Việt Nam thông báo mức lãi suất bình quân theo tháng trên cơ sở mức lãi suất bình quân quy định tại Điểm a và b Khoản 3 Điều 6 Quyết định số 60/2015/QĐ-TTg ngày 27/11/2015 của Thủ tướng Chính phủ quyết định cơ chế quản lý tài chính về BHXH, BHYT, BHTN và chi phí quản lý BHXH, BHYT, BHTN cho BHXH tỉnh, thành phố trực thuộc Trung ương, BHXH Bộ Quốc phòng, BHXH Bộ Công an để thống nhất thực hiện.

2. Tính lãi truy thu

2.1. Các trường hợp truy thu:

a) Truy thu do trốn đóng: Trường hợp đơn vị trốn đóng, đóng không đủ số người thuộc diện bắt buộc tham gia, đóng không đủ số tiền phải đóng theo quy định, chiếm dụng tiền đóng BHXH, BHYT, BHTN (sau đây gọi là trốn đóng) được cơ quan BHXH, cơ quan có thẩm quyền phát hiện từ ngày 01/01/2016 thì ngoài việc truy thu số tiền phải đóng theo quy định, còn phải truy thu số tiền lãi tính trên số tiền, thời gian trốn đóng và mức lãi suất chậm đóng.

b) Truy thu đối với người lao động sau khi chấm dứt hợp đồng lao động (HĐLĐ) về nước truy đóng BHXH cho thời gian đi làm việc ở nước ngoài theo hợp đồng lao động chưa đóng: trường hợp sau 6 tháng kể từ ngày chấm dứt hợp đồng lao động về nước mới thực hiện truy đóng BHXH thì số tiền truy thu BHXH được tính bao gồm: số tiền phải đóng BHXH theo quy định và tiền lãi truy thu tính trên số tiền phải đóng.

c) Truy thu do điều chỉnh tăng tiền lương đã đóng BHXH, BHTN cho người lao động: trường hợp sau 6 tháng kể từ ngày người có thẩm ký quyết định hoặc HĐLĐ (phụ lục HĐLĐ) nâng bậc lương, nâng ngạch lương, điều chỉnh tăng tiền lương, phụ cấp tháng đóng BHXH, BHTN cho người lao động mới thực hiện truy đóng BHXH, BHTN thì số tiền truy thu BHXH, BHTN được tính bao gồm: số tiền phải đóng BHXH, BHTN theo quy định và tiền lãi truy thu tính trên số tiền phải đóng.

d) Các trường hợp khác theo quy định của cơ quan Nhà nước có thẩm quyền.

2.2. Tiền lương làm căn cứ truy thu, tỷ lệ truy thu:

a) Tiền lương làm căn cứ truy thu là tiền lương tháng đóng BHXH, BHYT, BHTN đối với người lao động theo quy định của pháp luật tương ứng thời gian truy thu, tiền lương này được ghi trong sổ BHXH của người lao động.

b) Tỷ lệ truy thu: tính bằng tỷ lệ (%) tiền lương tháng làm căn cứ đóng BHXH, BHYT, BHTN từng thời kỳ do Nhà nước quy định.

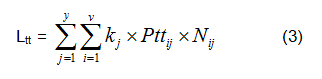

2.3. Công thức tính lãi:

Trong đó:

Ltt: tiền lãi truy thu;

v: số tháng trốn đóng trong năm j phải truy thu;

y: số năm phải truy thu;

Pttij: Số tiền phải truy thu BHXH, BHYT, BHTN của tháng i trong năm j;

Nij: thời gian trốn đóng tính bằng số tháng kể từ tháng trốn đóng i của năm j đến tháng trước liền kề tháng thực hiện truy thu, theo công thức sau:

Nij = (T0 - Tij) - 1 (4)

Trong đó:

T0: tháng tính tiền truy thu (theo dương lịch);

Tij: tháng phát sinh số tiền phải đóng Pttij (tính theo dương lịch);

kj: lãi suất tính lãi chậm đóng (%).

- Trường hợp truy thu thời gian trốn đóng trước ngày 01/01/2016, k tính bằng mức lãi suất chậm đóng áp dụng đối với các tháng của năm 2016 theo quy định tại Điểm 1.3 Mục I Công văn này;

Ví dụ 4: Doanh nghiệp M trốn đóng BHXH đối với người lao động; tháng 5/2016 cơ quan BHXH phát hiện và truy thu BHXH đối với Doanh nghiệp M. Diễn biến số tiền trốn đóng BHXH phải truy thu và số tiền lãi truy thu theo bảng sau:

(Đơn vị tính: đồng)

|

Số TT |

Tháng trốn đóng |

Số tiền trốn đóng/tháng |

Thời gian trốn đóng phải tính lãi (tháng) |

Lãi suất tính lãi (%/tháng) |

Số tiền lãi |

|

1 |

1/2015 |

50.000.000 |

15 |

1,065% |

7.987.500 |

|

2 |

2/2015 |

60.000.000 |

14 |

1,065% |

8.946.000 |

|

3 |

5/2015 |

65.000.000 |

11 |

1,065% |

7.614.750 |

|

4 |

6/2015 |

70.000.000 |

10 |

1,065% |

7.455.000 |

|

|

Cộng |

245.000.000 |

|

|

32.003.250 |

Trường hợp trong tháng 5/2016 Doanh nghiệp M không nộp số tiền truy thu BHXH 245.000.000 đồng và tiền lãi truy thu 32.003.250 đồng thì sang tháng 6/2016, ngoài việc vẫn phải nộp đủ số tiền truy thu BHXH (245.000.000 đồng) và tiền lãi (32.003.250 đồng), tiền đóng BHXH, BHYT, BHTN phát sinh của tháng 6/2016 và tiền nợ và tiền lãi chậm đóng (nếu có) theo quy định tại Điểm 1 Mục này, Doanh nghiệp M còn phải nộp thêm tiền lãi chậm đóng tính trên số tiền BHXH truy đóng còn nợ là 2.609.250 đồng (245.000.000 đồng x 1,065%).

Kể từ ngày 20/3/2016 theo điều 5 Thông tư 20/2016/TT-BTC ngày 3/2/2016 của Bộ tài chính cụ thể như sau:

II. Trường hợp trốn đóng, đóng không đủ số người thuộc diện bắt buộc tham gia, đóng không đủ số tiền phải đóng theo quy định, đóng thấp hơn mức đóng của người thuộc diện bắt buộc tham gia, chiếm dụng tiền đóng hưởng BHXH, BHYT, BHTN (sau đây gọi là trốn đóng) được cơ quan BHXH, cơ quan có thẩm quyền phát hiện từ ngày 01/01/2016, thì ngoài việc truy thu số tiền phải đóng theo quy định, còn phải truy thu số tiền lãi tính trên số tiền, thời gian trốn đóng và mức lãi suất chậm đóng như sau:

a) Toàn bộ thời gian trốn đóng trước ngày 01/01/2016, được tính theo mức lãi suất chậm đóng áp dụng đối với năm 2016;

b) Đối với thời gian trốn đóng từ ngày 01/01/2016 trở đi, được tính theo mức lãi suất chậm đóng áp dụng đối với từng năm và xác định theo công thức quy định tại khoản 1 Điều này.

Ví dụ 1: Ngày 20/01/2016, cơ quan BHXH phát hiện doanh nghiệp M trốn đóng BHXH cho người lao động 12 tháng (tính đến hết tháng 12/2015), số tiền 100 triệu đồng; giả sử mức lãi suất đầu tư quỹ BHXH bình quân theo tháng của năm 2015 do BHXH Việt Nam thông báo là 0,7%/tháng:

- Theo khoản 3 Điều 122 Luật BHXH năm 2014, doanh nghiệp M ngoài việc phải nộp số tiền đóng 100 triệu đồng, còn phải nộp số tiền lãi do trốn đóng là 16,8 triệu đồng (100 triệu đồng x 12 tháng x 2 x 0,7%/tháng).

- Trong tháng 01/2016, nếu doanh nghiệp M không nộp hoặc nộp không đủ đối với số tiền trốn đóng, thì số tiền chưa nộp được chuyển sang tháng 02/2016 để tính lãi theo công thức quy định tại khoản 1 Điều này.

III. Số tiền lãi chậm đóng BHXH, BHYT, BHTN phải thu trong tháng gồm số tiền lãi chậm đóng lũy kế đến cuối tháng trước liền kề chuyển sang và số tiền lãi chậm đóng tính trên số tiền chậm đóng phát sinh trong tháng được xác định theo quy định tại khoản 1 Điều này.

Ví dụ 2: Đến hết tháng 12/2015, số tiền chậm đóng BHXH của doanh nghiệp A là 700 triệu đồng (trong đó: Số tiền chậm đóng lũy kế đến cuối tháng 11 chuyển sang là 600 triệu đồng, số tiền chậm đóng phát sinh trong tháng 12 là 100 triệu đồng) và số tiền lãi chậm đóng BHXH là 50 triệu đồng. Giả sử mức lãi suất đầu tư quỹ BHXH bình quân theo tháng của năm 2015 là 0,7%/tháng. Theo khoản 3 Điều 122 Luật BHXH năm 2014, việc xác định tiền lãi chậm đóng BHXH đối với doanh nghiệp A trong tháng 01/2016 (tháng n) như sau:

- Trong tháng 01/2016: Doanh nghiệp A ngoài việc phải đóng đủ số tiền chậm đóng lũy kế đến cuối tháng 11 năm 2015 (tháng n-2) là 600 triệu đồng, còn phải nộp số tiền lãi bằng 02 lần mức lãi suất đầu tư quỹ BHXH bình quân của năm 2015 tính trên số tiền chậm đóng 600 triệu đồng. Số tiền lãi phải nộp phát sinh trong tháng 01/2016 là 8,4 triệu đồng (600 triệu đồng x 2 x 0,7%).

- Đối với số tiền chậm đóng 100 triệu đồng phát sinh trong tháng 12/2015: Trường hợp doanh nghiệp A nộp đủ trong tháng 01/2016 thì không tính lãi; trường hợp doanh nghiệp A không nộp hoặc nộp không đủ, thì số tiền chưa nộp được chuyển sang tháng sau (tháng 02/2016) để tính lãi.

- Tổng số tiền lãi chậm đóng BHXH phải thu của doanh nghiệp A lũy kế đến cuối tháng 01 năm 2016 là 58,4 triệu đồng, gồm: 50 triệu đồng của tháng 12/2015 mang sang và 8,4 triệu đồng phát sinh trong tháng 01/2016.

IV. Hằng tháng, cơ quan BHXH có trách nhiệm gửi thông báo kết quả đóng BHXH, BHYT, BHTN cho người sử dụng lao động theo hướng dẫn của BHXH Việt Nam, trong đó ghi rõ số tiền chậm đóng BHXH, BHYT, BHTN và tiền lãi chậm đóng (nếu có).